انواع استراتژی معاملاتی در ارزهای دیجیتال و ترید کردن

استراتژی معامله چیست؟

ما میتوانیم یک استراتژی تجاری را به عنوان یک برنامه گسترده برای کلیه فعالیتهای تجاری توصیف کنیم. این چارچوبی است که شما برای استفاده در تمام کارهای تجاری خود ایجاد میکنید.

یک طرح تجاری میتواند به کاهش ریسک مالی کمک کند، زیرا بسیاری از تصمیمات غیرضروری را از بین میبرد. اگرچه داشتن یک استراتژی معاملاتی برای تجارت اجباری نیست، اما در بعضی مواقع میتواند باعث نجات معاملات شود. اگر اتفاق غیرمنتظرهای در بازار رخ دهد (و این اتفاق خواهد افتاد)، برنامه تجاری شما باید نحوه واکنش شما را تعریف کند. برخلاف تریدرهای تازه کار که احساساتشان آنها را هدایت میکند. به عبارت دیگر، داشتن یک برنامه معاملاتی شما را برای نتایج احتمالی آماده میکند. این برنامه مانع تصمیم گیری عجولانه و تکان دهندهای خواهد شد، که اغلب منجر به خسارات مالی زیادی میشود.

روشهای بی شماری برای کسب سود از معاملات ارز دیجیتال وجود دارد. استراتژیهای معاملات ارز دیجیتال به شما کمک میکنند تا این تکنیکها را در یک چارچوب منسجم سازماندهی کنید. از این طریق میتوانید استراتژی ارز دیجیتال خود را به طور مداوم کنترل و بهینه سازی کنید.

استراتژیهای معاملات ارز دیجیتال ممکن است شامل موارد زیر باشد:

- چه کلاسهای دارایی را تجارت میکنید

- چه تنظیماتی انجام میدهید

- از چه ابزارها و شاخصهایی استفاده میکنید

- آنچه باعث ورود و خروج شما به معامله میشود (تعیین حد ضرر و سود)

- چه چیزی موقعیت شما را تعیین میکند

- چگونه عملکرد داراییهای مختلف سبد داراییتان را مستند و اندازه گیری میکنید

قوانین شخصی

علاوه بر این، برنامه معاملاتی شما ممکن است حاوی دستورالعملهای کلی حتی برخی جزئیات ریز دیگر نیز باشد. به عنوان مثال، میتوانید تعریف کنید که هرگز جمعهها معامله نمیکنید. اگر احساس خستگی یا خواب آلودگی کردید، هرگز معامله نخواهید کرد. یا میتوانید یک برنامه معاملاتی تعیین کنید، بنابراین فقط در روزهای خاصی از هفته معامله کنید. آیا در آخر هفته مرتباً قیمت بیت کوین را بررسی میکنید؟ همیشه موقعیتهای خود را قبل از آخر هفته ببندید. قوانین شخصی مانند این نیز میتواند در استراتژی معامله شما گنجانده شود.

ترید چیست

ترید (Trade) ارز دیجیتال به معامله یا خرید و فروش بیت کوین و ارزهای دیجیتال گفته میشود که با هدف کسب سود انجام میگیرد. فرد معاملهگر یا تریدر با هدف کسب سود از نمودارهای قیمتی، اخبار بازار و رویدادهای آتی بازار استفاده میکند.

طبق تعریف اینوستوپدیا، زمانی که صحبت از ترید کردن یا معامله در بازارهای مالی میشود، منظور دادن چیزی (که میتواند پول یا ارز، یک دارایی، کالا، ارز دیجیتال و یا هر شیء دیگری باشد) و گرفتن چیز دیگری است. فرضاً کسی را در نظر بگیرید که بیت کوین میخرد تا آن را با امید افزایش قیمت در آینده به قیمت بالاتری بفروشد. در واقع او پول داده و بیت کوین خریده و در آینده بیت کوین را با پول مبادله خواهد کرد.

معاملهی بیت کوین به معنای خرید با قیمت پایین و فروش با قیمت بالا است. بر خلاف سرمایهگذاری که به معنای نگهداری بیت کوین برای طولانی مدت است، معاملهگر در ترید به دنبال آن است تا قیمت بیت کوین را پیشبینی کند. برای پیشبینی قیمتها باید اخبار و رویدادهای این صنعت را دنبال کرد و با نمودارهای مختلف سر و کار داشت. فرد معاملهگر برای رسیدن به مهارت در معاملات نیازمند زمان، سرمایه و تلاش زیاد است.

آنچه باید قبل از ترید بدانید

شما باید ماهیت انواع ارزهای دیجیتال، پتانسیل سوددهی آنها و هدف از ترید خود را بشناسید و هدفمند وارد این بازار و تجارت شوید.

امنیت حسابهای شما واقعاً مهم است. در ارزهای رمزنگاری شده اگر حساب شما در صرافی یا کیف پول دیجیتالیتان هک شود همه دارایی خود را از دست خواهید داد. در بسیاری از شرایط راهی برای نجات و بازگرداندن اکانت وجود ندارد. بنابراین امنیت بسیار مهم است. حتما گذرواژه خود را به یاد بسپارید و آن را در جای امنی یادداشت کنید تا برای ورود به حساب خود بتوانید از آن استفاده کنید.

اگر از صرافیهای خارجی استفاده میکنید به علت تحریم ایران حتما باید از فیلترشکن استفاده کنید تا با آی پی ایرانی وارد نشوید. اگر در هر بار وارد شدن به حساب خود این موضوع را فراموش کنید و بدون فیلترشکن وارد شوید ممکن است حساب شما مسدود گردد. بنابراین صرافیهای ایرانی در این زمینه میتوانند گزینه بهتری باشند.

بازار ارزهای رمزپایه بسیار بی ثبات است. چه در معامله با بیت کوین یا هر ارز دیجیتال دیگری ممکن است در لحظه به سود چشمگیری دست یابید و ثروت شما چندبرابر شود و ممکن است یک آن سرمایه خود را از دست داده و یا بسیار متضرر شوید. بنابراین بدون آگاهی ترید نکنید. در این بازار اصلا وسوسه نشوید و احساسی رفتار نکنید. زیرا روند بازار اصلا قابل پیش بینی نیست.

آیا ترید ارز دیجیتال سودآور است ؟

سرمایه گذاری در ارزهای دیجیتال میتواند سود هنگفتی را برای شما به ارمغان بیاورد. هرچند، فعالیت در این عرصه با ریسک بسیار زیادی همراه است و این امکان وجود دارد که شما به سرعت حجم زیادی از سرمایه خود را از دست بدهید.

این بدان معناست که ترید ارزهای دیجیتال بسیار هیجان انگیز است و بسیار سخت خواهد بود که تحت فشار روانی زیاد بتوانید آرامش ذهنی خود را حفظ کنید.

تازه کاران در حوزه رمزارز چگونه باید ترید خود را آغاز کنند ؟

یک تازه کار باید ترید خود را با انتخاب صرافی رمزارز و کیف پولی که از شهرت خوبی برخوردار هستند آغاز کند تا اینگونه از پیچیدگیهای احتمالی بعدی که ممکن است برایش پیش آیند، جلوگیری کرده باشد.

همچنین شما به عنوان یک فرد تازه کار باید ترید خود را با ارزهای شناخته شده و با ارزش آغاز کنید. هم اکنون و در سال ۲۰۲۱ میتوانید از اتریوم (ETH ) یا بیت کین (BTC ) برای ترید بهره گیری کنید.

برای ترید رمزارز به چه مقدار سرمایه نیاز خواهم داشت ؟

هیچ حداقل سرمایه مشخصی برای آغاز این کار وجود ندارد. شما باید به این نکته توجه داشته باشید که پلتفرم معاملتی مورد نظر شما از چه حداقلهایی پشتیبانی میکند.

چرا برای ترید باید استراتژی داشته باشیم؟

ابتدا باید درک کنید که چرا برای فعالیت در بازار ارزهای دیجیتال یا هر بازار مالی دیگر به استراتژی سرمایه گذاری و ترید نیاز دارید. لذا فرض کنید که شما قصد خرید یا فروش یک دارایی را دارید که روزهاست آن را زیر نظر گرفته اید، اگر ممکن بود که اعلان زمان مناسب برای این اقدام روی تلفن همراهتان نمایش داده می شد، چه حسی داشتید؟ این حس، دقیقا چیزی است که باید شما را تشویق به داشتن یک استراتژی کند. هدف نهایی یک استراتژی معامله این است که شما را از زمان دقیق خرید یا فروش آگاه کند. یک استراتژی معامله ساده از پارامترهای زیر تشکیل می شود :

مقدار : مقدار سرمایه ای که در معامله خواهد بود.

قیمت : قیمتی که قرار است معامله در آن صورت پذیرد.

ریسک : چه مقدار ضرر را قرار است در خرید و فروش کنترل و مدیریت نمایید.

خروج از معامله : استراتژی مطابق با نتیجه معامله زمان خروج از معامله را مشخص می کند.

ورود به معامله : طبق استراتژی، برای خرید و یا فروش در یک قیمت از پیش مشخص شده باید اقدامات لازم انجام شود.

قبل از ساختن و پرداختن استراتژی مختص به خودتان، ابتدا باید بدانید که قصد دارید در چه بازاری خرید و فروش کنید و بازار هدف خود را انتخاب نمایید. همچنین شما مجبور نیستید که از صفر شروع کنید، بلکه قادرید از یک استراتژی عمومی مبتنی بر دسته بندی های گوناگون پیروی نمایید. استراتژی های بسیاری وجود دارد که می توانید از بین آنها حق انتخاب داشته باشید. بهینه کردن این استراتژی به جهت همیشه سودده بودن حتی بر روی داده های جدید نیز از اهمیت بسیاری برخوردار است.

ترید ارزدیجیتال

ترید یا مبادله ارزهای دیجیتال به استفاده مناسب از نوسان آنها، اخبار و رویدادهای مختلف و به کارگیری استراتژیهای مبادلاتی برای کسب سود اطلاق میگردد. ابزار کار معاملهگرها با سرمایهگذاران تفاوتهای جزئی دارد. برای نمونه آنها اغلب از صرافیهای آنلاین برای خرید و فروش لحظهای ارزهای دیجیتال یا تبدیل آنها به یکدیگر استفاده میکنند، محل نگهداری داراییهای دیجیتالشان متفاوت است و در مقابل ریسک کاری که انجام میدهند نیز به تبع بیشتر است.

معامله کردن نیازمند تحلیل قیمت ارزهای دیجیتال در بازههای زمانی مختلف است که مستلزم آن یادگیری دانش تحلیل تکنیکال و استفاده از تحلیل فاندامنتال است تا تریدر قادر به شناسایی فرصتهایی باشد که بازار در اختیارش قرار میدهد.

خرید و فروش ارزهای دیجیتال یا همان تریدینگ (Trading) انواع مختلفی دارد. نکتهای که در تمامی آنها باید رعایت شود، عنصر اصلی معاملات یعنی صبر کردن است. همچنین هر کدام از سبکهای مختلف باید برای مدت زمان قابل قبولی آزمایش شود تا مفید بودن یا نبودن آن در شما مشخص گردد. اما با این حال همیشه قیمتها موافق تحلیل شما پیش نمیرود. کلید پیروزی در ترید کردن تعداد موفقیتهای بالا نسبت به شکستهای آن است.

گفتنی است که سبک مناسب خرید و فروش برای هرکس متفاوت است. نکته مهم دستیابی به سبکی است که در آن موفق هستید.

انواع روشهای آنالیز؛ تحلیل تکنیکال و فاندامنتال

دو روش اصلی که شما باید هنگام ایجاد یک استراتژی معاملاتی در نظر بگیرید، تجزیه و تحلیل فنی یا تکنیکال (TA) و تحلیل بنیادی یا فاندامنتال (FA) است. این شما هستید که تشخیص خواهید داد کدام یک از این راهبردها را در معاملات خود به کار بگیرید.

تحلیل فاندامنتال و تکنیکال دو روش در بررسی ارزش و قیمت دارایی است. با استفاده از چنین تحلیلهایی میتوان دورنمای مناسبی از یک وضعیت فعلی و آتی یک دارایی بدست آورد.

آیا میتوانیم قیمت بیت کوین را پیشبینی کنیم؟

پاسخ کوتاه به این سوال این است: هیچکس نمیتواند دقیقاً پیشبینی کند که چه اتفاقی برای قیمت بیت کوین میفتد. با این حال برخی از معاملهگران الگوها، روشها و قوانین خاص را شناسایی کردند که آنها را قادر میسازد در طولانی مدت بتوانند سود کسب کنند. هیچکس نمیتواند فقط معاملات سودآور انجام دهد؛ اما مسئله حائز اهمیت اینجاست که در پایان موجودیتان مثبت باشد حتی اگر در بین راه سختی زیادی کشیده باشید.

افراد برای تجزیه و تحلیل قیمت بیت کوین (یا هر چیزی که بشود روی آن معامله انجام داد) از دو روش استفاده میکنند: تحلیل تکنیکال یا تحلیل فاندامنتال که در ادامه به توضیح هر دوی این روشها خواهیم پرداخت.

تحلیل بنیادی یا فاندامنتال

این تحلیل سعی میکند قیمت یک دارایی را به صورت کلی تعیین کند. به عنوان مثال در بیت کوین با تجزیه و تحلیل بنیادی این صنعت، اخبار مربوطه و توسعههای صورت گرفته در جنبه فنی بیت کوین مانند شبکهی لایتنینگ، قانونگذاری سراسر جهان و هر خبر یا موضوع دیگری که میتواند در بیت کوین تاثیر بگذارد، میتوان روند قیمت آن را تا حدودی پیشبینی کرد.

این روش ارزش بیت کوین را از دیدگاه تکنولوژی مینگرد (صرف نظر از قیمت فعلی) و عوامل خارجی مربوط مورد بررسی قرار میدهد و سعی دارد تا از این روش قیمت را پشبینی کند. برای مثال، بر اساس چنین تحلیلی اگر چین تصمیم به ممنوعیت بیت کوین بگیرد قیمت احتمالاً سقوط خواهد کرد.

تحلیل تکنیکال

این نوع تحلیل تلاشی برای پیشبینی قیمت با مطالعهی آماری بازار، یعنی تاریخچه قیمتی و حجم معاملات است. معاملهگر سعی میکند الگوها و روند قیمت را مشخص کرده و بر اساس آن استنباط کند که در آینده چه اتفاقی در خصوص قیمت خواهد افتاد.

تحلیل تکنیکال میگوید: صرف نظر از این که در جهان چه اتفاق میفتد، تحرکات قیمت مفاهیم و مطالبی را در اختیار شما قرار میدهند که با استفاده از آنها میتوان قیمت دارایی و حرکات آن را در آینده پیشبینی کرد.

کدام روش تحلیل مناسبتر است؟

هیچکس نمیتواند آینده را پیشبینی کند؛ ممکن است تحلیل بنیادی برای یک دستاورد در حوزه فناوری به اشتباه سقوط را پیشبینی کند و در حیطهی تحلیل تکنیکال هم همیشه نمودار مثل گذشته رفتار نمیکند. در حقیقت، هیچ تضمینی برای درست بودن یک تحلیل وجود ندارد. با این حال ترکیبی درست از هر دو نوع روش، احتمالاً نتیجهی بهتری خواهد داشت.

انواع استراتژیهای معامله ارزهای دیجیتال

استراتژیهای فعال معامله

استراتژیهای فعال به زمان و توجه بیشتری نیاز دارند. ما آنها را فعال مینامیم زیرا شامل نظارت مداوم و مدیریت مستمر داراییهای دیجیتال شما است.

معاملات روزانه (Day trading)

معاملات روزانه ممکن است شناخته شده ترین استراتژی تجارت فعال باشد. تصور غلط رایج این است که فکر میکنیم تمام معامله گران فعال طبق تعریف معامله گران روزانه هستند، اما این درست نیست.

معاملات روزانه شامل ورود و خروج از موقعیتها در همان روز است. به همین ترتیب، معامله گران روزانه قصد دارند از حرکات روزانه قیمت، یعنی حرکت قیمتی که در یک روز معاملاتی اتفاق میافتد، استفاده کنند.

اصطلاح “معاملات روزانه” از بازارهای سنتی نشأت میگیرد، جایی که تجارت فقط در ساعات خاص روز باز است. بنابراین، در آن بازارها، معامله گران روزانه هرگز با بسته شدن معاملات در شب در موقعیتها باقی نمیمانند.

بیشتر سیستم عاملهای معاملات ارز دیجیتال ۲۴ ساعته و در ۳۶۵ روز سال باز هستند. بنابراین، وقتی صحبت از بازارهای رمزنگاری میشود، معاملات روزانه در زمینهای متفاوت استفاده میشود. این به طور معمول به یک سبک تجاری کوتاه مدت اشاره دارد، جایی که معامله گران در یک بازه زمانی ۲۴ ساعته یا کمتر وارد موقعیتها شده و از آنها خارج میشوند.

معامله گران روزانه معمولاً از حرکت قیمت و تحلیل تکنیکال برای تدوین ایدههای تجاری استفاده میکنند. علاوه بر این، آنها ممکن است بسیاری از تکنیکهای دیگر را برای یافتن سود در بازار به کار گیرند.

معاملات روزانه ارزهای دیجیتال میتواند برای برخی بسیار سودآور باشد. اما به همین میزان اغلب استرس زا و طاقت فرسا است. این معاملات مخصوصاً در بازار ارزهای دیجیتال شامل خطرهای زیادی است. به همین دلیل، معاملات روزانه برای بازرگانان حرفهایتر توصیه میشود.

معرفی بهترین استراتژی ترید روزانه ارز دیجیتال

ترید روزانه بر اساس تحلیل حجم معاملات

حجم معامله به تعداد سهام یا کوینی که در یک بازه زمانی مشخص معامله میشود، میگویند. این شاخص به شما دید با ارزشی نسبت به میزان فعال بودن خریداران و فروشندگان در یک بازار، مثلا بازار بیت کوین میدهد. با استفاده از حجم معامله در استراتژی ترید روزانه میتوانید چیزهایی را درباره میزان تقاضای یک سهام، سرعت تغییر قیمت آن و این که چه زمانی یک روند معکوس میشود، متوجه شوید. Volume اندیکاتوری است که تعداد معاملات را در یک رنج قیمتی و در یک بازه زمانی مشخص نشان میدهد. اما در اکثر مواقع تریدرها به دلیل ساده بودن این اندیکاتور استفادهای از آن نمیکنند. در حالی که با استفاده از اندیکاتور volume سرمایه گذار میتواند سود خود را افزایش داده و همچنین ریسک معاملات خودش را به حداقل برساند.

تجزیه و تحلیل حجم معاملات (volume) این امکان را به تریدر میدهد که قوی بودن یا ضعیف بودن روند را تشخیص دهد.

استراتژیهای ترید روزانه بر اساس حجم، تعداد بالایی دارد و مطرح کردن تمام آنها زمانبر است و در این مقاله استراتژی ترید براساس حجم در Breakouts یا شکست قیمتی را که مهمترین و کاربردیترین استراتژی مبتنی بر حجم است را مطرح میکنیم. حجم مثل هر اندیکاتور دیگری در بازار میتواند سیگنال خرید و فروش بدهد و یا سیگنالهای خرید و فروش را تایید کند. جهت درک بهتر مفهوم تاثیر حجم معاملات در شکست قیمتی به این مثال توجه کنید.

همانطور که مشاهده میکنید در نقطه A بیت کون افزایش قیمت خوبی را تجربه کرده است اما بلافاصله در دو کندل بعدی با اصلاح زیادی مواجه شده است در صورتی که به حجم معاملات توجهی نداشته باشیم این وضعیت نشان دهنده شکست قیمت و آغاز یک روند نزولی میباشد اما توجه به حجم معاملات نشان میدهد که مجموع حجم معاملات انجام شده در دو کندل قرمز رنگ کمتر از حجم معاملات در کندل سبز رنگ قبلی خود است که این نشان دهنده ضعیف بودن روند نزولی است.

توجه داشته باشید که در حالت شکست قیمت اگر در استراتژی ترید روزانه خود، روند بازار را در نظر بگیرید، 33 درصد احتمال درست بودن تحلیل شما وجود دارد و اگر حجم معاملات را وارد تحلیل خود کنید میزان احتمال صحت تحلیل شما به 66 درصد خواهد رسید و با در نظر گرفتن عوامل دیگر از جمله میانگین متحرک، این میزان افزایش پیدا میکند.

ترید روزانه با میانگین متحرک ساده

میانگینهای متحرک(Moving Avarage)، قیمت متوسط یک رمزارز یا سهام را در طی یک دوره زمانی مشخص نشان میدهد. با این حال، روشهای مختلفی برای محاسبهی این میانگینها وجود دارند و به همین دلیل است که انواع مختلفی از میانگینهای متحرک را در نرمافزارهای تحلیل تکنیکال مشاهده میکنید و حتی میتوانید میانگین متحرک سفارشی خود را ایجاد کنید. دلیل نام متحرک نیز این است که، همانطور که قیمت حرکت میکند، دادههای جدیدی در محاسبات میانگین متحرک وارد میشود و بنابراین میانگین دائماً تغییر پیدا میکند. به عنوان مثال، در محاسبه میانگین متحرک ساده 30 روزه (Simple Moving Avarage)، قیمتهای پایانی 30 روز آخر با هم جمع و بر عدد 30 تقسیم میشود و برای محاسبه میانگین متحرک 15 روزه نیز، قیمتهای پایانی یک دوره 15 روزه با هم جمع و سپس بر 15 تقسیم میکنیم. فرض کنید اعداد زیر قیمت بیت کوین در ده روز پیاپی باشد:

9800$; 9855$; 9900$; 9810$; 9900$; 9980$; 10050$; 10400$; 10950$; 11500$

جهت محاسبه میانگین متحرک ساده 10 روزه مجموع این اعداد را محاسبه میکنیم و بر 10 تقسیم میکنیم.

که میانگین متحرک ساده 10 روزه برای این دادهها 10215 میشود.

پس از درک مفهوم میانگین متحرک حال یک استراتژی ترید روزانه واقعی بر اساس میانگین متحرک را بررسی میکنیم. نمودار زیر نشان دهنده تغییرات قیمت بیت کوین در طول چند ساعت است.

در اینجا برای ترید از میانگین متحرک ساده 30 دقیقه ای استفاده کردهایم(نمودار آبی رنگ). همانطور که مشاهده در منطقه A سقفهای قیمتی و کفهای قیمتی تشکیل شده همگی بالاتر از میانگین متحرک ساده قرار گرفته است که این یک سیگنال قوی برای تریدرها میباشد و نشان دهنده یک روند صعودی خوب میباشد که در منطقه B مشاهده میکنید. بنابراین تریدر با آغاز استراتژی ترید روزانه در نقطه A حداقل سود 6 درصدی به دست میآورد.

در استفاده از میانگین متحرک ساده دقت داشته باشید که، استفاده از تعداد زیادی میانگین متحرک سفارشی شده، باعث ایجاد پیچیدگی و آشفتگی در تصمیمگیریها خواهد شد.

ترید روزانه با مکدی (MACD)

میانگین متحرک همگرا واگرا (Moving Average Convergence Divergence) توسط جرالد اپل فیزیکدان و محقق آمریکایی در اواخر سال ۱۹۷۰ طراحی شد. مکدی در گروه نوسانگرها قرار میگیرید و اخیرا یکی از پر استفادهترین اندیکاتورها در بین تحلیلگران میباشد. همانطور که از اسم این اندیکاتور مشخص است، از میانگین متحرک در محاسبات این اندیکاتور استفاده شدهاست لذا بر خلاف برخی از نوسانگرها از فرمول محاسباتی پیچیدهای برخوردار نیست.

از اندیکاتور مکدی در استراتژی ترید روزانه برای به دست آوردن قدرت، جهت و شتاب در یک روند استفاده میشود.

اندیکاتور مکدی با دو ظاهر متفاوت و با نامهای مکدی کلاسیک و مکدی در بین تریدرها مورد استفاده هست. در نظر داشته باشید که عملکرد هر دو یکسان است و صرفا در ظاهر تفاوتهایی با هم دارند. اندیکاتور مکدی شامل یک هیستوگرام (خطوط عمودی قرمز و سبز) و دو خط است که در اینجا این دو خط با آبی و قرمز نشان داده شدهاند. خط قرمز رنگ با نام خط سیگنال و خط آبی رنگ با نام خط MACD شناخته میشوند.

سیگنال اندیکاتور مکدی (MACD)

در استراتژی ترید روزانه، سیگنال مکدی معمولا از تقاطع خط مکدی و خط سیگنال صادر میشود. زمانی که خط مکدی (خط آبی) از ناحیه زیر صفر، خط سیگنال (خط قرمز) را از پایین به بالا قطع میکند (الگوی دسته فنجان) سیگنال خرید صادر میشود. همچنین زمانی که خط مکدی (خط آبی) از ناحیه بالای صفر، خط سیگنال (خط قرمز) را از بالا رو به بالا قطع کند در آن صورت سیگنال فروش صادر خواهد شد. سیگنالهای صادر شده توسط مکدی را در تصویر زیر که تغییرات قیمت بیت کوین را طی 3 ساعت نشان میدهد، مشاهده کنید.

مکدی در کنار سادگی، امکان بررسی همزمان قدرت روند و قدرت بازگشت را دارد که همین ویژگیهای مثبت آنرا بین اندیکاتورها محبوب کردهاست و تقریبا تمام تریدرها در استراتژی ترید روزانه از اندیکاتور مکدی در کنار سایر اندیکاتورها استفاده میکنند.

نوسانگیری یا سویینگ تردینگ (Swing trading)

نوسانگیری نوعی استراتژی تجاری بلند مدت است که شامل نگه داشتن موقعیتهای طولانی مدت بیش از یک روز اما معمولاً کمتر از چند هفته یا یک ماه است. از برخی جهات، نوسانگیری بین معاملات روزانه و معاملات روندی قرار دارد.

معامله گران نوسانگیر به طور کلی سعی میکنند از امواجی که چند روز یا چند هفته طول میکشد استفاده کنند. معامله گران نوسانگیر ممکن است از ترکیبی از عوامل تکنیکال و فاندامنتال برای تدوین ایدههای تجاری خود استفاده کنند. طبیعتاً شکل گیری تغییرات اساسی ممکن است زمان طولانیتری داشته باشد و اینجاست که تحلیل بنیادی یا فاندامنتال وارد عمل میشود. حتی در این صورت، الگوهای نمودار و شاخصهای فنی یا تکنیکال نیز میتوانند سهم عمدهای در استراتژی معاملات نوسانگیری داشته باشند.

نوسانگیری ممکن است راحتترین استراتژی تجارت فعال برای مبتدیان باشد. یک مزیت قابل توجه در نوسانگیری و معاملات روزانه این است که نوسانگیری مدت زمان بیشتری طول میکشد تا انجام شود. با این وجود، آنها به اندازه کافی کوتاه هستند تا پیگیری معاملات سخت نباشد.

نوسانگیری به معامله گران فرصت بیشتری میدهد تا تصمیمات خود را در نظر بگیرند. در بیشتر موارد، آنها فرصت کافی برای واکنش به چگونگی معامله را دارند. در معاملات نوسانگیری میتوان با عجله کمتر و عقلانیت بیشتری تصمیم گیری کرد. از طرف دیگر، معاملات روزانه اغلب تصمیمات و اجرای سریع آنها را میطلبد، که برای یک مبتدی ایده آل نیست.

معاملات روندی (Trend trading)

این نوع معاملات، گاهی اوقات به عنوان معاملات موقعیت نیز نامیده میشوند. معاملات روندی استراتژی است که شامل نگه داشتن موقعیت برای مدت زمان طولانیتر، حداقل حدود چند ماه است. همانطور که از نام آن پیداست، معامله گران روند سعی میکنند از روندهای جهت دار استفاده کنند. معامله گران ترند یا روندی ممکن است در یک روند صعودی با یک موقعیت شورت یا در یک روند نزولی با یک موقعیت لانگ را وارد کنند.

معامله گران ترند معمولاً از تحلیل بنیادی یا فاندامنتال استفاده میکنند، اما ممکن است همیشه اینطور نباشد. حتی در این صورت، تحلیل بنیادی رویدادهایی را در نظر میگیرد که ممکن است مدتها طول بکشد تا انجام شود. این حرکاتی است که معامله گران روند سعی میکنند از آنها استفاده کنند.

استراتژی معاملات روند بر اساس پیش بینی روند قیمت دارایی در بلند مدت با توجه به فاندامنتال دارایی است. با این حال، معامله گران روند نیز باید احتمال تغییر روند را در نظر بگیرند. به همین ترتیب، آنها همچنین میتوانند میانگینهای متحرک، خطوط روند و سایر شاخصهای تکنیکال را در استراتژی خود داشته باشند تا میزان موفقیت خود را افزایش دهند و خطرات مالی را کاهش دهند.

در صورت انجام صحیح، دقت و کنترل ریسک، معاملات روند برای معامله گران مبتدی میتواند ایده آل باشد.

معاملات اسکالپینگ (Scalping)

اسکالپینگ یکی از سریعترین استراتژیهای تجاری موجود است. معامله گران اسکالپینگ سعی نمیکنند از حرکات بزرگ یا روندهای کشیده استفاده کنند. این یک استراتژی است که متمرکز بر بهره برداری مکرر از حرکتهای کوچک است. به عنوان مثال، سود حاصل از اسپرد پیشنهادات، شکاف در نقدینگی یا سایر ناهنجاریها در بازار.

معامله گران اسکالپینگ قصد ندارند موقعیت خود را برای مدت طولانی حفظ کنند. کاملاً معمول است که میبینید معامله گران معامله گران اسکالپینگ در چند ثانیه موقعیت خود را باز و بسته میکنند. به همین دلیل است که اسکالپینگ اغلب به تجارت با فرکانس بالا (HFT) مربوط میشود.

اگر معامله گر ناکارآمدی در بازار را پیدا کند که بارها و بارها اتفاق میافتد و آنها میتوانند از آن بهره برداری کنند، میتواند یک استراتژی سودآور باشد. هر بار که اتفاق میافتد، آنها میتوانند سود اندکی بدست آورند که با گذشت زمان افزایش مییابد. اسکالپینگ به طور کلی برای بازارهایی با نقدینگی بالاتر، جایی که ورود و خروج در موقعیتها نسبتاً نرم و قابل پیش بینی است، ایده آل است.

اسکالپینگ یک استراتژی تجارت پیشرفته است که به دلیل پیچیدگی برای بازرگانان مبتدی توصیه نمیشود. همچنین نیاز به درک عمیق مکانیک بازارها دارد. به غیر از این، اسکالپینگ معمولاً برای تاجران بزرگ (نهنگها) مناسبتر است.

سرمایه گذاری

اصولا افراد سرمایه گذاری را نوعی ترید به حساب نمی آورند. چون ترید کردن یعنی قرار گرفتن در موقعیتهایی که بتوان از آنها کسب سود کرد. سرمایه گذاری در واقع به معنای در اختیار گرفتن مالکیت یک دارایی به عنوان ذخیره ارزش است که با هدف کلی افزایش این ارزش در طول زمان انجام میگیرد.

مثلا وارن بافت یک سرمایه گذار است. او خرید سهام را مانند داشتن بخشی از یک شرکت در نظر میگیرد. یک سرمایه گذار در حقیقت یک هولدر (holder) واقعی است. آنها واقعاً نیازی به دیدن قیمتها و نمودارها ندارند مگر اینکه بخواهند دارایی خود را با قیمت مناسبی افزایش دهند. بنابراین سرمایه گذاری، ترید نیست اما چون در آن خرید و فروش انجام میشود و برای برخی از افراد، روش بسیار مناسبی است در این مقاله گنجانده شد.

معرفی یک استراتژی کمریسک برای خرید و فروش بیت کوین !

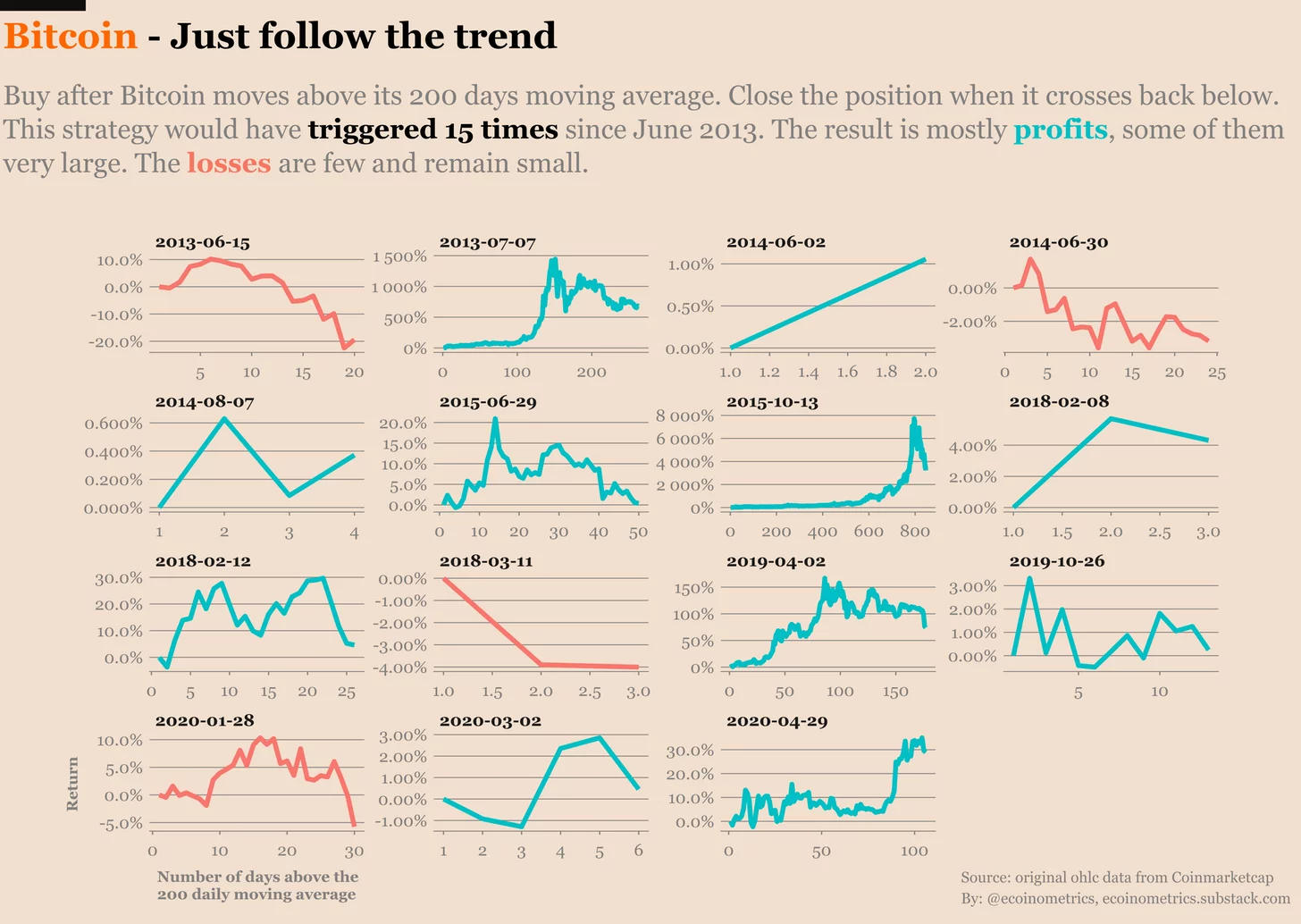

مجله اکونومتریک در گزارشی یک روش معاملاتی بسیار ساده را معرفی کرده است که در بازار بیت کوین بازدهی خوبی داشته است. مطابق گزارش اخیر مجله اکونومتریک، این روش ترید و معامله حتی برای افرادی که تحمل ضرر در بازارهای مالی را نداشته و حتی با از دست دادن درصدی از سرمایه خود برای چند روز، دچار تشویش میشوند نیز مناسب است. استفاده از این استراتژی برای تریدرهایی که به طور روزانه معاملات خود را انجام میدهند و مدام خرید و فروش انجام میدهند و همینطور برای معاملهگرانی که دید بلندمدت دارند نیز قابل اجراست. همواره تریدرها و معاملهگران به دنبال بهترین روش معاملاتی هستند و گمان میکنند که این روش یک روش پیچیده و دشوار است. اما گاهی یک روش ساده بازدهی مطلوبی دارد.

در بازار ارزهای دیجیتال افراد بسیاری ادعا میکنند که به روشی دست یافتهاند که سوددهی آن تضمین شده است و بهترین روش برای ترید است. اما دلیلی برای اثبات ادعای خود ارائه نمیکنند. در این مقاله قصد معرفی چنین استراتژی را نداریم. روش ارائه شده در این مقاله، بر اساس تحقیقات انجام شده در بازار بیت کوین بازدهی خوبی داشته است. این استراتژی معاملاتی تنها یک ابزار تحلیلی دارد؛ میانگین متحرکه ۲۰۰ روزه. تقریبا سادهترین ابزار در تحلیل تکنیکال استفاده از میانگین متحرکهاست. این اندیکاتور میانگین قیمت در یک دوره زمانی مشخصی را محاسبه میکند، مثلا ۲۰۰ روز. خرید و فروش بیت کوین در این روش تنها بر اساس اندیکاتور میانگین متحرک است و هیچ ابزار دیگری برای انجام معامله احتیاج نخواهیم داشت.

تنها زمانی وارد یک معامله شوید که این استراتژی به شما اجازه ورود میدهد. باید به این قانون همواره پایبند بود. اما این استراتژی بسیار ساده است:

زمانی که قیمت میانگین متحرک را به سمت بالا شکست، خرید کنید. برعکس زمانی که قیمت میانگین متحرک را به سمت پایین شکست، فروش بزنید.

بهترین روش برای معامله ارزهای دیجیتال، سادهترین استراتژی است. در اینصورت ریسک ترید نیز کاهش مییابد. در مقایسه با دیگر روشها، این روش ریسک پایینتری دارد. در بسیاری از روشها برداشت هر فرد با دیگری متفاوت است و یک تریدر بازار را صعودی میبیند اما دیگری بازار را نزولی پیشبینی میکند، در حالی که هر دو بر اساس اصول و روشهای اثبات شده، بازار را تحلیل میکنند. اما برداشتهای متفاوتی از آن دارند. حال اینکه شکست میانگین متحرک، امری بدیهی است. یا قیمت بالای میانگین متحرک قرار دارد یا زیر آن و در اینجا تفاوت دیدگاهی وجود ندارد. خرید و فروش بیت کوین بر اساس این روش را در تصویر زیر ملاحظه میکنید

با وجود سادگی این روش، بازدهی آن شگفتانگیز است. این روش معامله روی نمودار قیمت بیت کوین پیادهسازی شده است. از سال ۲۰۱۳ تا به امروز، این استراتژی ۱۵ مرتبه سیگنال ورود به معامله صادر کرده است. ۱۱ سیگنال آن بازدهی بین ۱۰۰ تا ۴۰۰۰ درصد داشته است. اما ۴ سیگنال آن با ضرر همراه بوده است که در بدترین حالت، زیانی معادل ۲۰ درصد را ثبت کرده است. همانطور که ملاحظه میکنید این استراتژی بهترن عملکرد را به ثبت رسانده است. خلاصه عملکرد خرید و فروش بیت کوین را بر اساس این روش در تصویر زیر مشاهده میکنید.

تصویر بالا بازدهی این روش را در ۱۵ سیگنال صادر شده نشان میدهد. محور افقی در این نمودارها، تعداد روزهای معاملاتی و محور عمودی بازدهی سیگنال را نشان میدهد. همانطور که در بالا اشاره شد، تعداد ۴ سیگنال از ۱۵ سیگنال، با ضرر همراه بوده که تصویر بالا آنها را با رنگ قرمز نمایش داده است. در بین ۴ سیگنال خطا، بیشترین زیان ۲۰ درصد بوده و این در حالی است که در بین ۱۱ سیگنال صحیح بیشترین سود ۴۰۰۰ درصد بوده و این در حالی است که بالاترین سود ثبت شده ۸۰۰۰ درصد بوده است.

نقطه خروج در این روش معامله بیت کوین کجاست؟

بهترین روش برای مدیریت سرمایه در هر معامله سه قیمت برای ما اهمیت دارد: نقطه ورود، نقطه خروج و حد ضرر. تا اینجا در مورد نقطه ورود صحبت کردیم. اما در مورد حد ضرر و نقطه خروج از ترید صحبتی نشد. در این روش معاملاتی نقطه خروج، برخورد مجدد قیمت با میانگین متحرک است. در مورد حد ضرر نیز تا زمانی که قیمت شرایط ورود به معامله را از دست نداده، نگرانی وجود ندارد و میتوان نگهداری کرد. اما اجازه دهید در قالب یک مثال نقطه خروج و حد ضرر را تشریح کنیم. حالتی را در نظر بگیرید که قیمت بیت کوین در زیر میانگین متحرک ۲۰۰ روزه قرار گرفته است. قیمت روند صعودی خود را آغاز میکند و قیمت خود را به بالای میانگین متحرک میرساند. نقطهای که قیمت میانگین متحرک را میشکند، نقطه ورود به معامله است. تا زمانی که قیمت به زیر میانگین متحرک نرفته و در بالای آن نوسان میکند، از معامله خارج نخواهیم شد و بر اساس این روش معاملاتی باید بیت کوین خود را نگهداری کنیم. به محض اینکه قیمت به زیر میانگین متحرک رفت، اقدام به فروش بیت کوین خود خواهیم کرد. پس در این استراتژی خرید و فروش حدضرر و حد سود، یک قیمت است؛ برخورد مجدد قیمت با میانگین متحرک. مطابق این گزارش، این استراتژی ساده زیان زیادی را به معاملهگر تحمیل نمیکند و برآیند آن سودمند است.

نکات گفته شده در این مقاله صرفا ترجمهای از یک منبع خارجی هستند. این مقاله نباید به عنوان توصیهای برای خرید و فروش در نظر گرفته شود و مسئولیت سود و زیان ناشی از به کار گیری استراتژی گفته شده در این مقاله، به عهده خود کاربران است.

استراتژی های ترید ارز دیجیتال

افرادی که در بازار ارز دیجیتال تازه وارد هستند فکر می کنند تریدرهای حرفه ای زمان زیادی را صرف بررسی و تجزیه و تحلیل بازارها و موقعیت های ترید و معامله می کنند. این مسئله شاید تا حدی درست باشد ولی استراتژی هایی وجود دارد که تریدرها برای رسیدن به سود مورد نظر از آنها استفاده می کنند.

آنچه تریدرهای برتر را از تازه واردان متمایز می کند، استفاده درست از استراتژی های حرفه ای است. تریدرها با استفاده از این استراتژی ها می توانند در طولانی مدت به سود های بالایی برسند. هر سرمایه گذار برای استفاده از این استراتژی ها نیازمند سرمایه زیادی نیست.

استراتژی های غیر جهت دار

معمولا دارایی های موجود در بازار ارز دیجیتال در یک بازه زمانی 1 تا 24 ساعته به خاطر حرکت های سریع یا متناوب قیمت در جهت های مخالف، افزایش یا کاهش دو یا سه رقمی دارند. کسانی که در این بازار سرمایه گذاری می کنند تمایل دارند که از این نواسانات سود بیشتری دریافت کنند پس چرا به سود ماهانه 2 درصدی رضایت می دهند؟

یک تریدر اگر ماهانه 2 درصد سود دریافت کند، سود سالانه او 27 درصد می شود و این یعنی سود مرکب. تریدر های کمی وجود دارند که می توانند نوسانات بازار را پیش بینی کنند. بنابراین برای خلاصی از فشار ناشی از ضررهای احتمالی، داشتن حاشیه سود امن تر راه بهتری است.

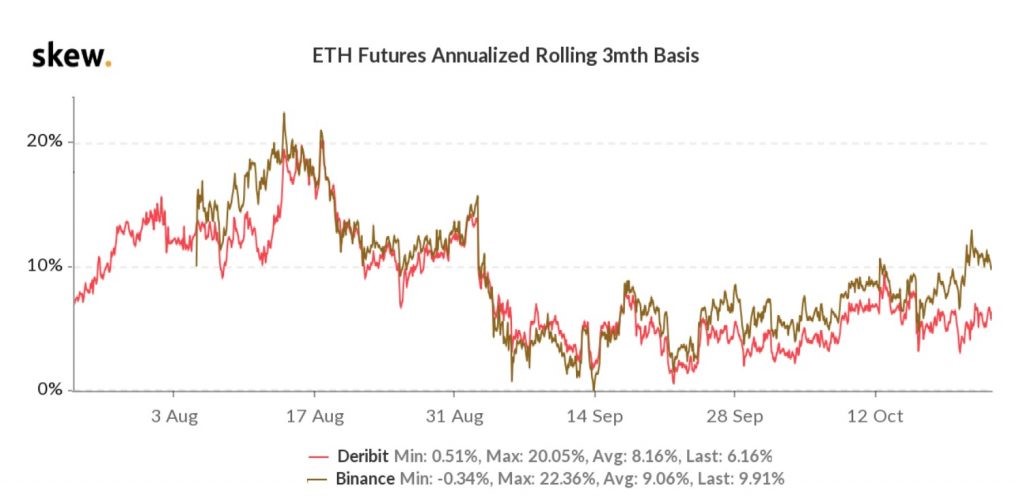

معامله انتقالی

یک استراتژی عالی وجود دارد به نام معامله انتقالی. در معامله انتقالی، ارز دیجیتال را در بازارهای سنتی می خرید و براساس تاریخ ثابت و قیمت معین در آینده می فروشید. این امکان وجود دارد که این نرخ را با تجزیه و تحلیل شاخص پایه محاسبه کرد. معیاری که اضافه قیمت سالانه بازارهای آتی نیز نامیده می شود.

نگاهی به نمودار پایین بیندازید، توجه کنید که چگونه شاخص پایه اتریوم در اواسط آگوست به سطح سالانه 20 درصد رسیده است . شاید ظاهرا ساده باشد ولی جزئیات پیچیده ای دارد که کار را مشکل می کند. این یک معامله دائمی نیست، زیرا شاخص پایه بسته به این که چقدر نظر سرمایه گذاران صعودی است، نوسان می کند.

فقط در صورتی در این معامله سود خواهید کرد که ارز دیجیتال واریز شده به عنوان مارجین، همان ارز فروخته شده از طریق معاملات آتی باشد. برخی از صرافی ها فقط به شما اجازه می دهند تا بیت کوین یا تتر را به عنوان وثیقه واریز کنید.

نکته مهمی که تریدرها و سرمایه گذاران باید به آن توجه کنند این است که قراردادهای آتی با تقویم ثابت دارای تاریخ انقضای تعیین شده ای هستند. به همین دلیل تریدر در لحظه انحلال قراردادهای آتی باید وارد موقعیت فروش نقدی آنها شود.

معامله با نرخ تامین اعتبار

یکی دیگر از استراتژی های غیر جهت دار، معاملاتی هستند که معمولا چندین تاریخ انقضا و قراردادهای آتی دارند. استفاده از نرخ تامین اعتبار و معامله با آن، یک نمونه با ریسک کمتر است. قراردادهای دائمی بسته به اختلاف اهرم، هزینه ای از دارندگان قراردادهای خرید و فروش دریافت می کنند. صرافی ها معمولا هر 8 ساعت یک بار این نرخ را تخمین زده و اعلام می کنند.

وقتی این نرخ بالا می رود، تریدرهای حرفه ای قراردادهای آتی خود را می فروشند و هم زمان در صرافی های معاملات نقدی وارد موقعیت خرید می شوند. بنابراین، آنها با این کار ریسک خود را پایین می آورند، نرخ تامین اعتبار را جمع می کنند و بلافاصله پس از آن به معاملات بر می گردند.

معامله خودکار برابر با موفقیت است

گاهی پیش می آید که استراتژی های معاملاتی ریسک گریز در دسترس نیستند. وقتی با چنین شرایطی روبرو می شوید، حتی تریدر های حرفه ای ممکن است به فکر استفاده از ریسک براساس پیش بینی هدایت شده (جهت دار) باشند. آنچه آنها را از معامله گران تازه کار متمایز می کند استفاده از معاملات خودکار است.

اکثر تریدر ها می دانند که چگونه از حد ضرر و توقف استفاده کنند. این ایده خوبی است، اما نمی تواند فرصت هایی برای برنده شدن ایجاد کند. همین ابزار را می توان برای شروع معاملات به کار برد، مخصوصا اگر از حد ضرر و توقف متحرک استفاده شود.

اشتباهات رایج در ترید

همیشه به یاد داشته باشید که ترید امری پر خطر است و هر اشتباهی به از دست رفتن پول و سرمایهتان منجر خواهد شد. از همین رو پیش از آغاز معاملات خود، اشتباهات رایج در معاملات را بررسی میکنیم تا به درک درستی از آنها برسید و تکرارشان نکنید.

اشتباه اول: ریسک کردن بیش از حد مجاز

بزرگترین اشتباهی که در حوزهی ترید میتوانید انجام دهید، ریسک کردن سرمایهای است که توان از دست دادنش را ندارید. برای همین ابتدا به مبلغی که قصد معامله با آن را دارید نگاهی بیندازید. در بدترین حالت شما تمام این مبلغ را از دست خواهید داد. اگر در معاملات خود بیش از این مقدار وارد میکنید، این کار را متوقف کنید!

ترید کار بسیار خطرناکی است. اگر بیشتر از پولی که توان از دست دادنش را دارید، وارد معامله کنید، این مسئله بر معاملات شما تاثیرگذار خواهد بود و احتمال دارد تصمیم اشتباهی اتخاذ نمایید.

اشتباه دوم: نداشتن برنامه

یکی دیگر از اشتباهاتی که افراد در هنگام ترید با آن مواجه میشوند، نداشتن برنامهی شفافی است که با جدیت تنظیم شده باشد. به عبارت دیگر، افراد نمیدانند که چرا وارد یک معامله خاص شدند و مهمتر از همه، چه زمانی باید از این معامله خارج شوند. بنابراین قبل از ورود به معامله باید هدفی برای سود و حد ضرر را مشخص کرد.

اشتباه سوم: نگهداری پول در یک صرافی

این اشتباه یکی از اساسیترین قوانین برای هر معاملهگر را در دنیای ارزهای دیجیتال یادآور میشود؛ هرگز پولی که در حال حاضر با آن معامله نمیکنید را در صرافی نگهداری نکنید. اگر پول شما در صرافی باشد شما بر آن هیچ کنترلی ندارید؛ اگر صرافی مورد نظر هک شود یا به هر دلیل از دسترس خارج شود یا فعالیتش را متوقف کند، امکان از دست رفتن پول شما وجود دارد.

اگر بیت کوینی در صرافی دارید که در کوتاه مدت برای معاملات خود به آن نیاز ندارید، سریعا آن را به کیف پول بیت کوین منتقل کنید.

شماره چهار: تسلیم ترس و طمع شدن

دو نمونه از احساسات اصلی که اقدامات بسیاری از معاملهگران را کنترل میکند، ترس و طمع است. ترس میتواند به شکل خارج شدن زودهنگام از معامله بروز کند؛ چرا که شاید اخباری پراکنده خوانده باشید، شایعاتی به گوشتان خورده باشد، یا از افت شدید در قیمت (که شاید با اصلاح روبرو شود) ترسیدهاید.

احساس اصلی دیگر، حرص و طمع است که مبتنی بر ترس است؛ احساسی که از آن با عنوان ترس از عقب افتادن (Fear of Missing Out) یاد میشود. وقتی به شما میگویند اتفاق بزرگی در راه است، دوست ندارید که از قافله عقب بمانید. از همین رو ممکن است خیلی زود وارد یک معامله شوید یا هم خیلی دیر موقعیت خود را ببندید.

به یاد داشته باشید که در بیشتر مواقع، این احساسات است که بر ذهن ما تسلط دارد. پس هیچوقت نگویید که «این اتفاق برای من پیش نخواهد آمد»؛ از ترس و طمع خود آگاه باشید و حتماً به برنامهای که قبل از شروع معاملهی داشتید، پایبند بمانید.

اشتباه پنجم: تکرار اشتباه

صرف نظر از این که شما در یک معامله موفق هستید یا خیر، همیشه باید از معاملات خود درس بگیرید. هیچ معاملهگری همیشه تمام معاملاتش موفقیتآمیز نیست و هیچکس بدون از دست دادن پول نمیتواند به سودآوری مداوم و برنامه صحیح خود برسد. نکتهی مهم این نیست که لزوما تمام معاملات شما سودده بوده باشد. در عوض این مسئله مهم است که آیا شما به درک جدیدی در مورد شیوه بهتری از ترید کردن رسیدهاید یا نه؟

جمع بندی

ترید ارز دیجیتال یکی از موضوعات جذابی است که در این روزها نقل بسیاری از محافل شده و خیلی ها تمایل به یادگیری آن به منظور کسب سود در بازار کریپتوکارنسی ها دارند. همان طور که می دانید، بازار ارزهای دیجیتال یک بازار نوظهور و نوپاست که به تازگی توانسته مسیر خود را از سایر بازارهای مالی جدا نماید. این مارکت هم اکنون چندین میلیارد دلار ارزش داشته و ده ها میلیون نفر در آن فعالیت می کنند. فعالیت و ترید ارز دیجیتال در این مارکت، به تخصص و آگاهی نسبتاً زیادی نیاز دارد. چرا که این حوزه دارای قوانین و قواعدی است که شاید در بازارهای مالی دیگر مشابه آن ها نبینید.

از آن جایی که بسیاری از هموطنان عزیزمان نیز در این مدت اقدام به ثبت نام در صرافی ها و فعالیت در بازار ارزهای دیجیتال نموده اند، ما تصمیم گرفتیم به موضوع ترید ارز دیجیتال و جنبه های گوناگون آن اشاره نماییم. به طوری که در طول این مطلب با مباحثی همچون ترید ارز دیجیتال، تریدر بازار رمزارزها، انواع استراتژی ترید ارز دیجیتال و … اشاره نموده و سعی کردیم این مفاهیم را با بیانی ساده و قابل فهم به شما عزیزان ارائه نماییم.

دیدگاه خود را بنویسید